E’ mancata una vera campagna informativa sui cambiamenti, prima di tutto culturali, conseguenti al passaggio dal sistema retributivo a quello contributivo. Evidente poi la contraddittorietà del provvedimento sul Tfr. L’obiettivo dello sviluppo della previdenza complementare è incompatibile con quello di far affluire risorse finanziarie allo Stato. E si avverte un indebolimento delle strutture portanti del processo di riforma. Ma se si aprono più problemi di quanti se ne risolvano, questo non sarà lultimo intervento sul sistema previdenziale. Il passato previdenziale dei lavoratori italiani era basato su due ingredienti fondamentali: discreta generosità e relativa certezza. Una formula semplice e facile consentiva al lavoratore di calcolare rapidamente la sua futura pensione, in genere compresa tra il 70-80 per cento della retribuzione finale. (1) Lindicizzazione ai salari nominali gli dava la sicurezza che non avrebbe perso terreno rispetto ai lavoratori in attività. Generosità e certezza facilitavano certo la formulazione di piani di vita, ma avevano un grave inconveniente: si reggevano sul trasferimento di oneri alle generazioni future, sostenibile soltanto nel caso di una demografia favorevole e di una crescita economica molto elevata, due ipotesi oggi purtroppo non più realistiche. Una “rivoluzione culturale” mancata Un quindicennio di riforme ha radicalmente modificato, e non soltanto in Italia, il quadro previdenziale, anche se la transizione dal vecchio al nuovo sistema è da noi particolarmente lunga. A parità di età di uscita, la previdenza pubblica basata sul metodo contributivo sarà in grado di garantire soltanto livelli pensionistici sensibilmente inferiori a quelli del passato; di qui la necessità di aumentare letà di pensionamento e di affiancare al sistema pubblico un “pilastro” previdenziale privato. Le difficili scelte dei lavoratori Il legislatore non ha mai veramente provato a mettersi nei panni dei lavoratori. Anziché puntare su regole uniformi che lasciassero spazio a scelte responsabili, ha coltivato le differenze tra lavoratori, usando diversi gradi di “paternalismo”, spesso a riflettere la diversa forza sindacale delle stesse categorie. Così, ad esempio, i parasubordinati non hanno diritto ad alcun trattamento di fine rapporto, il loro tasso di contribuzione nel pilastro pubblico è inferiore a quello dei dipendenti “tipici” e dovranno trovare da soli le risorse per costruirsi una pensione privata. Un discorso in buona parte analogo vale per gli autonomi, per i quali si delinea una previdenza pubblica priva dei vecchi privilegi, ma anche di una adeguata integrazione privata. I dipendenti pubblici, anchessi meno favoriti che in passato, giocheranno nel mondo “virtuale” la loro previdenza privata giacché il loro Tfr, trasferito da un fondo della pubblica amministrazione a un altro, continuerà a essere gestito a ripartizione. (1) Il calcolo consisteva nel prendere il due per cento dellultima, o quasi, retribuzione e moltiplicarlo per il numero di anni di anzianità, senza correzioni per letà di pensionamento. http://www.istat.it/salastampa/comunicati/non_calendario/20061012_00/

Il cambiamento è grande, tanto più se si considera che implica maggiori margini di scelta per i singoli lavoratori, e quindi una maggiore responsabilità individuale nelle decisioni di risparmio previdenziale. Lungi dallessere soltanto un insieme di cambiamenti tecnici, delinea viceversa una sorta di “rivoluzione culturale” negli atteggiamenti dei lavoratori. E richiede uno sforzo di comunicazione e di persuasione.

Invece, i lavoratori sono bersagliati da calcoli, talvolta semplicemente non credibili, sui futuri tassi di sostituzione, mentre gli enti previdenziali non hanno ancora inviato gli estratti-conto, strumenti di informazione indispensabili affinché i lavoratori “tocchino con mano” lessenza della metodo contributivo, che è di affidare al prolungamento della vita lavorativa anziché a bonus contributivi o fiscali, di natura redistributiva il raggiungimento di livelli di pensione adeguati.

Nei confronti della previdenza integrativa, un grande attivismo normativo non ha contribuito ad aumentare la consapevolezza dei rischi e delle opportunità. La mancanza di una vera campagna informativa ha così lasciato spazio agli slogan, che a loro volta hanno alimentato, dal lato dellofferta, comportamenti non del tutto compatibili con la costruzione di un buon pilastro privato.

A leggere la storia degli interventi sul Tfr, si ricava limpressione che il legislatore abbia ritenuto le complicazioni un ingrediente di base per la risoluzione di un problema complesso: come non ricordare il decreto sulla “cartolarizzazione” del Tfr nel 1999, o quello sulla fiscalità delle forme pensionistiche del 2000, incomprensibile anche agli esperti? Non cè quindi da stupirsi se i lavoratori si sono mostrati finora alquanto scettici nei confronti di un mercato che vedevano soltanto come sottoprodotto di una previdenza pubblica divenuta incerta e avara.

Il provvedimento sul Tfr del governo Prodi non soltanto non ha spezzato questa logica, ma lha, semmai, esasperata, sia perché complica ulteriormente il già complicato decreto Maroni, sia perché introduce incentivi contradditori e nuove incertezze.

Sono però i lavoratori dipendenti del settore privato quelli ai a cui toccheranno, a breve, le decisioni più difficili. Nei primi sei mesi del 2007 dovranno scegliere tra tre alternative: optare per il conferimento ai fondi pensione dei nuovi accantonamenti al Tfr, prendere la decisione opposta oppure “decidere di non decidere”, una soluzione che secondo la clausola del “silenzio-assenso” li porta dritti verso un fondo pensione. Naturalmente, non “scelto” personalmente, bensì quello indicato negli accordi o contratti collettivi oppure quello prevalente presso gli altri dipendenti della stessa impresa. E se non sarà possibile individuare un fondo secondo questi criteri, il Tfr sarà versato allInps, che ne creerà uno complementare governato dalle stesse regole delle altre forme di previdenza privata. (2) La natura e lorganizzazione di tale fondo, già discutibili nellimpostazione del decreto Maroni, diventano con le disposizioni della Finanziaria, ancora più incerte, e la sua stessa esistenza appare dubbia.

Quanto ai lavoratori che decideranno esplicitamente in favore del mantenimento della “liquidazione”, laccordo tra governo e parti sociali introduce unulteriore linea di demarcazione: quella tra i dipendenti di imprese fino a 50 addetti e con più di 50, circa il 54 per cento dei dipendenti privati. (3)

A queste ultime, il Tfr dei lavoratori che scelgono limpresa sarà comunque sottratto, per essere trasferito allInps (e di qui al Tesoro). Dal punto di vista del lavoratore cambierà solo lente (erogante/debitore), ma non il trattamento. Gli accantonamenti affluiranno ugualmente allInps, ma non per motivazioni previdenziali, bensì per ragioni di finanza pubblica, estranee alle prime non meno di quanto lo fossero i prepensionamenti del passato (o del presente) che hanno contribuito al dissesto dei conti previdenziali.

Di fronte a questo intrico normativo e decisionale, è verosimile che il lavoratore più “sospettoso” dei rischi politici non accetti di mantenere il proprio Tfr presso limpresa, conscio che in realtà andrà a finanziare opere pubbliche. Sarà quindi indotto a scegliere il fondo pensione, pur sapendo di non poter revocare la propria decisione e anche se, senza questa forzatura, avrebbe preferito il capitale, ossia la liquidazione, alla rendita.

Un lavoratore più fiducioso nel confronti del pubblico e più sospettoso del mercato potrà invece tenere conto della promessa governativa di rivedere nel 2008 la norma “a favore” dellInps e potrà considerare la soluzione “impresa/Inps” un anno guadagnato per capire qualcosa di più della previdenza integrativa.

È difficile prevedere come si distribuiranno i lavoratori in questa sorta di “bipolarismo della previdenza”. È però evidente la contraddittorietà del provvedimento. Lobiettivo dello sviluppo della previdenza complementare è incompatibile con quello di far affluire risorse finanziarie allo Stato. Dietro alle complicazioni normative si intravede quindi loscurità del messaggio di fondo. La situazione, insomma, non appare di certo assestata, si avverte un indebolimento delle strutture portanti del processo di riforma, si aprono forse più problemi di quanti se ne risolvano: la parola “fine” è ancora ben lontana dallessere pronunciata.

(2) Secondo la Covip (Relazione annuale 2005), il bacino di potenziali iscritti ai fondi pensione negoziali tra i lavoratori dipendenti era di circa 9 milioni nel 2005. Considerando che gli occupati dipendenti sono stati nello stesso periodo circa 16 milioni, una proporzione considerevole di dipendenti affluirebbe a fondi aperti o al fondo Inps.

(3) Elaborazione su dati Istat (2006), “Struttura e competitività delle imprese industriali e dei servizi”

Lavoce è di tutti: sostienila!

Lavoce.info non ospita pubblicità e, a differenza di molti altri siti di informazione, l’accesso ai nostri articoli è completamente gratuito. L’impegno dei redattori è volontario, ma le donazioni sono fondamentali per sostenere i costi del nostro sito. Il tuo contributo rafforzerebbe la nostra indipendenza e ci aiuterebbe a migliorare la nostra offerta di informazione libera, professionale e gratuita. Grazie del tuo aiuto!

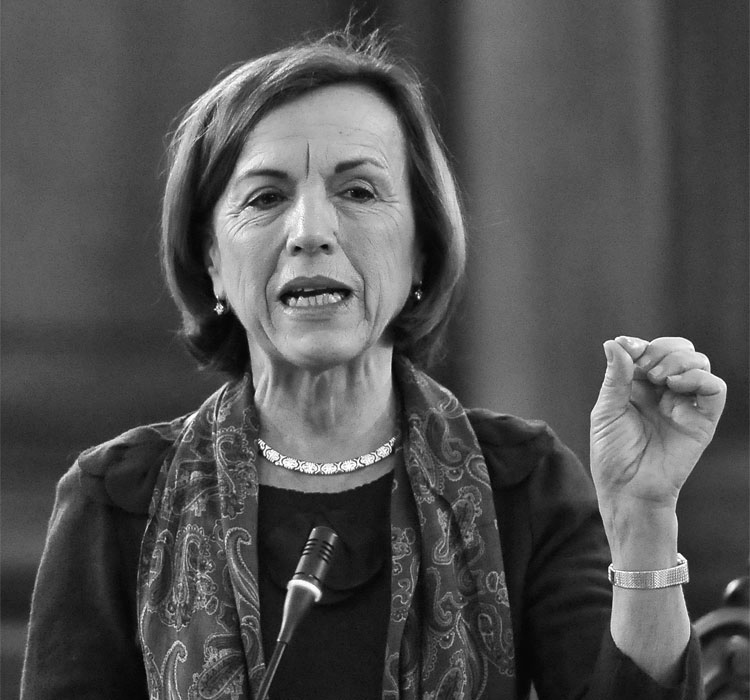

Professore Onorario di Economia all’Università di Torino e coordinatore scientifico del CeRP-Center for Research on Pensions and Welfare Policies del Collegio Carlo Alberto; è Vice Presidente di SHARE-ERIC (Survey of Health, Ageing and Retirement in Europe); research fellow di Netspar e Policy Fellow di IZA. È inoltre membro del comitato di ricerca dell’International Network on Financial Education (INFE) dell’OCSE e del Comitato Scientifico di GFLEC (Global Financial Literacy Excellence Center) e dell’Observatoire de l’Epargne Européenne. Dal 16 novembre 2011 al 28 aprile 2013 ha fatto parte del Governo guidato da Mario Monti, con l’incarico di Ministro del Lavoro e delle Politiche Sociali con delega alle Pari Opportunità e, in quella veste, ha firmato le riforme del sistema pensionistico e del mercato del lavoro. I suoi interessi di ricerca più recenti vertono sul ruolo della financial literacy come fattore di inclusione finanziaria e come elemento di rafforzamento della democrazia.

Professore Onorario di Economia all’Università di Torino e coordinatore scientifico del CeRP-Center for Research on Pensions and Welfare Policies del Collegio Carlo Alberto; è Vice Presidente di SHARE-ERIC (Survey of Health, Ageing and Retirement in Europe); research fellow di Netspar e Policy Fellow di IZA. È inoltre membro del comitato di ricerca dell’International Network on Financial Education (INFE) dell’OCSE e del Comitato Scientifico di GFLEC (Global Financial Literacy Excellence Center) e dell’Observatoire de l’Epargne Européenne. Dal 16 novembre 2011 al 28 aprile 2013 ha fatto parte del Governo guidato da Mario Monti, con l’incarico di Ministro del Lavoro e delle Politiche Sociali con delega alle Pari Opportunità e, in quella veste, ha firmato le riforme del sistema pensionistico e del mercato del lavoro. I suoi interessi di ricerca più recenti vertono sul ruolo della financial literacy come fattore di inclusione finanziaria e come elemento di rafforzamento della democrazia.

Diego

Che siano necessari i fondi negoziali è indubbio, quello che ho sempre criticato una volta partito il fondo di categoria è, perchè il sindacato si ostina a non dare almeno in forma collettiva, alle RSU aziendali, la possibilità di scegliere di aderire o meno ad altri tipi di fondi?

Il problema è che nelle assemblee organizzate dai sindacati non si parla “DI” Fondi Pensione ma, solamente “DEL” Fondo Pensione della specifica categoria.

Ad esempio, io faccio parte del Terziario, l’assemblea è unicamente su Fon.Te (fondo pensione per commercio turismo e servizi), i dirigenti sindacali organizzano e partecipano per Fon.TE, sono presenti componenti del consiglio di amministrazione di Fon.Te (che sono dirigenti sindacali), il resto dell’assemblea è formata da delegati dei soci beneficiari di Fon.TE e delegati RSU/RSA, tentare di parlare di una altro fondo… è un suicidio.

A 10 anni oramai dall’istituzione di Fon.Te, sarebbe necessaria un’analisi obiettiva.

Con una base potenziale 1.500.000 dipendenti nel settore ed affini, dopo oltre 6/7 anni dall’autorizzazione aver convinto all’adesione meno di 25.000 persone, qualche problema lo dovrebbe porre.

Una percentuale non piccola, non aderirà MAI al fondo di categoria ed una percentuale molto grande lavora in aziende sotto i 50 dipendenti

Tirate le somme, ipotizzare (nei prossimi 5 anni), anche solo il 50% di adesioni sarebbe un risultato eccezionale, e l’altra meta?

Non dovrebbe essere compito del sindacato aiutare TUTTI i lavoratori a farsi una pensione complementare?

Se il sindacato promuove solo il suo di fondo, o prendi quello o niente?

Se il sindacato ha come occupazione esclusivamente, la promozione del suo fondo, chi si dovrebbe occupare delle verifiche per conto dei lavoratori dell’operato dei fondi, sempre Panorama?

Chi dovrebbe indirizzare i lavoratori su fondi Etici o Ecologici, visto quanto sta già avvenendo?

andronico

Una domanda e una proposta (spero gli autori possano rispondermi).

Domanda: a me risulta (fonte COVIP) che i fondi autorizzati in Italia siano più di 500. Potreste confrontare questo numero con quello relativo ad altri paesi? (Francia, UK, Spagna, Germania). Perché ho l’impressione che qui ce ne siano un po’ troppi.

Proposta: perché non viene indicato in busta paga l’ammontare della pensione che il lavoratore maturerebbe al primo momento utile (a legislazione vigente) per pensionarsi e a reddito reale costante?

La redazione

Pur accettando un po di approssimazione nel numero (a noi risultano 460 nuovi fondi nel 2005) è possibile concordare con lei che sul rischio di una eccessiva frammentazione, a cui corrisponde quello di un eccesso di spese. Limpressione che ogni categoria, anche piccola, voglia il suo fondo, non è certo infondata. Forse alla base vi è lo stesso desiderio di differenziazione del sistema pubblico, che ha portato alla frammentazione che conosciamo, causa di distorsioni, di costi e di mancanza di trasparenza. In via di principio, un numero maggiore di fondi dovrebbe corrispondere a maggiore concorrenza. Nel caso italiano, tuttavia, la concorrenza tra i fondi è limitata dalle regole che fissano le modalità di partecipazione da parte dei lavoratori.

Ciò detto, il numero dei fondi di per sè non è molto significativo se non confrotato col numero di potenziali aderenti e col grado di copertura. E su questo punto i confronti internazionali sono più difficili. Il numero di fondi pensione negli altri paesi Europei è generalmente maggiore che in Italia, e molto variabile. Nel 2005 erano 831 in Olanda, nel 2004, 1163 in Spagna, mentre nel Regno Unito, un Paese dal sistema pensionistico molto frammentato, esistevano circa 69000 schemi pensionisitici occupazionali, di cui circa ¾ con meno di 12 iscritti!

Per quanto rigurada l’informazione sull’ammontare della pensione, sarebbe più logico che questo compito spettasse all’ente che gestisce la previdenza obbligatoria (INPS, INPDAP o altri), il quale è in grado di conoscere la situazione lavorativa completa dall’individuo. Tali enti si fanno scudo non tanto della difficoltà di calcolo (che è relativamente bassa dato che tutti hanno sofisticati modelli), quanto del rischio di diffondere notizie preoccupanti tra i lavoratori e di generare magari ingiustificati allarmismi. Ovviamente è un atteggiamento miope, che genera un circolo vizioso: quanto meno si educano i lavoratori al risparmio previdenziale, tanto più è difficile dare loro informazioni che dovrebbero convincerli a fare di più, sia in termini di lavoro e sia in termini di contribuzione ai fondi pensione.

EF CM

Pierluigi

Sebbene sono anni che si parla dello sviluppo dei fondi pensione, il prossimo anno potrebbe essere quello di svolta secondo me. Soprattutto se si considera il maggior vantaggio fiscale che effettivamente i FP manterrano (11%) rispetto alla nuova tassazione delle rendite finanziarie (20%).

Rimane però un elemento critico dal quale dipenderà anche l’affermazione culturale dell’adesione ai fondi pensione. Quello che si prospetta in Italia è il potere dei sindacati sui FP quando in realtà dovrebbe essere sotto il controllo degli aderenti: i soldi ce li metto io nel FP, perchè non è prevista una assemblea degli aderenti ma una assemblea dei delegati che in realtà sono persone che vengono scelte dai sindacati e dai datori di lavoro?

Questo mi sembra il grosso limite della attuale impostazione della governance dei FP.

Ed è quello che più potrebbe impattare sulla fiducia nei FP in futuro quando ci si accorgerà che, anche con la massima trasparenza (strano poi vincono sempre gli stessi!) imposta dai regolamenti COVIP, i gestori selezionati per la gestione degli asset magari non erano i migliori disponibili sulla piazza internazionale!

Infine bisogna tener fuori da questo ambito i prodotti assicurativi che rischiano di ammazzare la fiducia: se le compagnie vogliono partecipare a questo mercato devono concorrere con lo strumento giusto dei fondi che hanno nav certi, costi contenuti e impostazioni di asset allocation definite come avviene negli altri paesi. I benefici fiscali sono accettabili solo per le polizze che coprono rischi, morte, invalidita, inabilita al lavoro etc.

Pierluigi

Edoardo Riccio

I commenti sono tutti perfettamente condivisibili e non fanno una grinza. Il punto è che come sempre in Italia si naviga a vista, senza che nessuno si ponga nemmeno lontanamente il problema di dare un futuro o una speranza ai cittadini, e ai cittadini più giovani in particolare. Quindi trovare un nesso logico tra TFR all’INPS (che nei fatti anche se non secondo Bruxelles diventa debito pubblico) e stimolo alla previdenza complementare è pura utopia. Così come non ha senso un sistema di tipo privatistico senza concorrenza. Con una normativa diversa Compagnie di Assicurazione e Banche avrebbero investito nel “business” della Previdenza Complementare e avrebbero contribuito a creare quella consapevolezza del problema che oggi manca. Ma purtroppo era scritto che i Sindacati (solo quelli maggiormente rappresentativi, per carità) dovessero avere il monopolio della gestione di questi asset (che vogliono dire potere) e dunque si è proceduto sulla strada più controproducente per risolvere il problema previdenziale.

Agostino

Sembrava la volta buona che la fusione di 5 enti previdenziali con molta sagezza una volta per tutte si potesse avverare. Infatti presso l’INPDAP i pensionati militari a dir poco sono vessati alla gande.Infatti le chiarissime disposizioni legislative supportate da vari tipi di sentenze sono sfacciamente negate al punto tale che ogni cosa deve avere sbocco di procedura legale. E’ lungo l’elenco delle voci e dei soggetti aventi diritto. Sarebbe opportuna la fusione con grande recupero di risorse ed unicità di trattamenti. Le spese del contenzioso è più che vero sono immense e le attese logoranti e sciocche. Il personale esistente lamenta carenze organici di vario livello ed un impiego amomalo fatto di caos. Grazie.

Bruno

Persiste e si accresce la forbice tra due generazioni. Quelle che hanno la pensione calcolata col sistema retributivo e quelle con il contributivo. Tale iniquità è resa ancor più evidente e scandalosa dal “silenzio” imbarazzato e comunque destinato a diventare “assordante” nel settore pubblico. Due generazioni che lavorano insieme, esercitano gli stessi compiti ma avranno una differenza di qualità della vita. I “contributivi” contrariamente al settore privato o anche i “misti” non potranno mai farsi una pensione integrativa. Per costoro di Tfr non se ne parla. Il problema taciuto? Come si recuperano (qualora dovesse decollare la previdenza integrativa nel pubblico impiego) 12 anni di mancati versamenti del datore di lavoro. 12 anni dalla Riforma Dini ad oggi trascorsi “con la testa sotto la sabbia”. I giovani lavoratori se ne stanno accorgendo: non solo dovranno vivere a lungo per pagare (cash) le pensioni agli anziani, ma dovranno pure consentire di pagarle con rendimenti del 70/80%…mentre per loro…non resta che piangere…o forse no..magari determinare un incidente in qualche vertenza da preparare tra qualche annetto alla Corte Costituzionale.. come ultima spiaggia. Come possono coesistere due sistemi di calcolo diversi per lavoratori appartenenti allo stesso settore che svolgono identici compiti all’interno di un sistema legislativo (legge Dini) che prevedeva la “terza gamba” quale presupposto per il rispetto del diritto di eguaglianza (formale e sostanziale) e per il quale non se ne intravede la nascita? E se allungassimo il retributivo sino al decollo della previdenza integrativa? Chi pagherebbe? le future generazioni ? Ed estendere a tutti il contributivo? I diritti quesiti non si toccano è vero, ma ciò è giusto quando a pagare non siano altri. E nel caso dei dipendenti pubblici lo Stato “datore di lavoro” garante della legalità, considera figli i primi e figliastri i secondi. Non c’è che dire! incentiva al massimo! Imbarazza parlarne è vero.